Kryptowährung, Bilanz und Steuern: Wohin mit all den Bitcoins, Etherum, Dash & Co?

11.02.2018 //Der Hype um den Bitcoin, der gebannte Blick auf die massiven Kursausschläge – das letzte Jahr hat Behörden, Geschäfts- und Nationalbanken auf den Plan gerufen, und das weltweit. Kryptowährungen alias Bitcoin, Etherum, Dash & Co. sollen umfassend geregelt werden. Hier die Auslegeordnung zum aktuellen Stand rund um die Bilanzierung und Versteuerung in der Schweiz.

Bereits zum vierten Mal wurde auf dem Finanzportal finews.ch das Schweizer Finanzwort des Jahres gekürt. Nach «Negativzinsen», «Nullzinspolitik» und «Frankenschock» lautet es für 2017 – nicht erstaunlich: «Bitcoin». Wobei der Bitcoin nur die bekannteste unter Tausenden von Kryptowährungen weltweit ist. Wer Anfang letzten Jahres 1000 Franken auf den Bitcoin setzte, wurde bis Mitte Dezember mit über 18’600 Franken fürstlich belohnt. Erst danach stürzte die Kurve steil ab und verlor dramatisch an Wert. Wie sich der Bitcoin und andere Kryptowährungen entwickeln werden, weiss aktuell niemand.

Bilanzierung mit Freiheiten

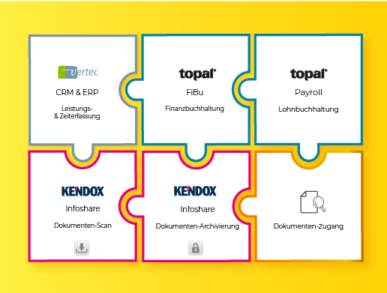

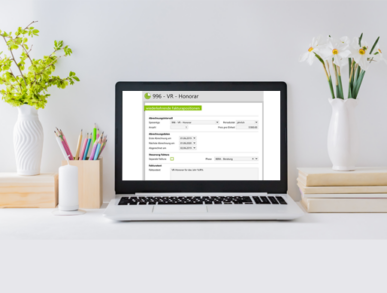

So oder so, für die Finanzbuchhalter stellt sich eine völlig andere Frage: Wie werden Bitcoins bilanziert? Etwa in der Position «flüssige Mittel und kurzfristig gehaltene Aktiven mit Börsenkurs»? Für viele erscheint das schlüssig – nicht aber für den Branchenverband Expertsuisse, aus mehreren Gründen: Weil der Kurs extrem volatil ist. Zudem ist die Liquidität des Marktes nicht garantiert. Und: Der Bitcoin ist als Zahlungsmittel noch nicht verbreitet. Deshalb verortet Expertsuisse Kryptowährungen innerhalb des mittel- bis langfristigen Anlagevermögens. Nochmals anders ist die Situation, wenn ein Unternehmen mit Bitcoins handelt. Dann macht auch das Verbuchen unter «Vorräten» Sinn.

Je nach Art der Bilanzierung ändern sich auch die Bewertungsregeln. Hält man Bitcoins als kurzfristige Aktiven mit Börsenkurs, hat man die Wahl. Entweder werden die Bitcoins zu den Anschaffungskosten bewertet – oder zum Marktwert, für den sich optional auch eine Schwankungsreserve verbuchen lässt. Hingegen gilt: Bilanziert man die Kryptowährungen nicht als kurzfristigen Bestand, ist einzig die Bewertung zu Anschaffungskosten zulässig.

Die Steuerbehörden beginnen zu informieren

Die Quintessenz aus diesen Möglichkeiten: Entscheidend für die Art der Bilanzierung von Bitcoins sind die kurz- oder mittel- bis langfristigen Ziele, die ein Unternehmen mit ihnen verfolgt. Vorschriften gibt es nicht. Noch nicht. OR, Swiss-GAAP-FER, US-GAAP, IFRS – alle diese Regelwerke führen das Thema erst in den Traktanden. Heisst, ist der bilanztechnische Umgang mit Bitcoins gut begründet, lässt sich kaum was dagegen sagen.

Bleibt die Frage nach der Versteuerung. Auch hier gibt es noch keine allgemeingültigen Standards. Der erste Kanton, der letzten November eine Wegleitung zur Versteuerung von Kryptowährungen publizierte, war der Kanton Luzern. Mitte Januar publizierte auch der Kanton Zürich in einer «Mitteilung» erste Informationen dazu. Übrigens wird in der Zürcher Finanzdirektion die steuerliche Behandlung von Kryptowährungen dieses Jahr zu einem Schwerpunktthema der internen Weiterbildung. In anderen Kantonen dürfte das ähnlich sein.

Wichtig ist: Deklarieren

Wo das Vermögen an Bitcoins in der Steuererklärung zu deklarieren ist, behandeln die Kantone unterschiedlich. Für Unternehmen ergibt sich die Versteuerung aus der Art der Bilanzierung praktisch von selbst. Einzelfirmen und Private geben ihre Bitcoins in den meisten Kantonen über das Wertschriftenverzeichnis als Vermögen an. Anders der Kanton Basel-Stadt, er setzt auf die Position «Bargeld, Edelmetalle und übrige Vermögenswerte».

Weiter gelten auch private Kursgewinne mit Bitcoins als steuerfrei. Und während Unternehmen ihre Bitcoins zu Anschaffungskosten oder zu Marktpreisen bilanzieren, orientieren sich Private an den Kursangaben der Eidgenössischen Steuerverwaltung. Wer andere Kryptowährungen hält, kann diese zum Kaufpreis oder Endkurs versteuern. Als Steuerbeleg für den Bestand an eigenen Bitcoins dient dabei die Kopie des Wallets. Selbst wenn noch ein reglementarischer Spielraum besteht, wichtig ist, seine Kryptowährungen auch wirklich zu deklarieren und nicht etwa zu «vergessen». Alles andere gilt als Steuerhinterziehung – das dann aber ohne Spielraum.

Vorherige

Vorherige